ご遺族の皆様の多くが心配になられるのは、お亡くなりになられた方が残してくれた財産について相続税の申告やその他相続の手続きが必要かどうかだと思われます。

しかし、いずれの手続きも3ヶ月以上の猶予があるため法事や四十九日法要が終わった後に少しずつ準備しても余裕をもって間に合うものです。

ご遺族の皆さまのお気持ちが少し落ち着きました頃でよろしいので、お気軽にご相談ください。

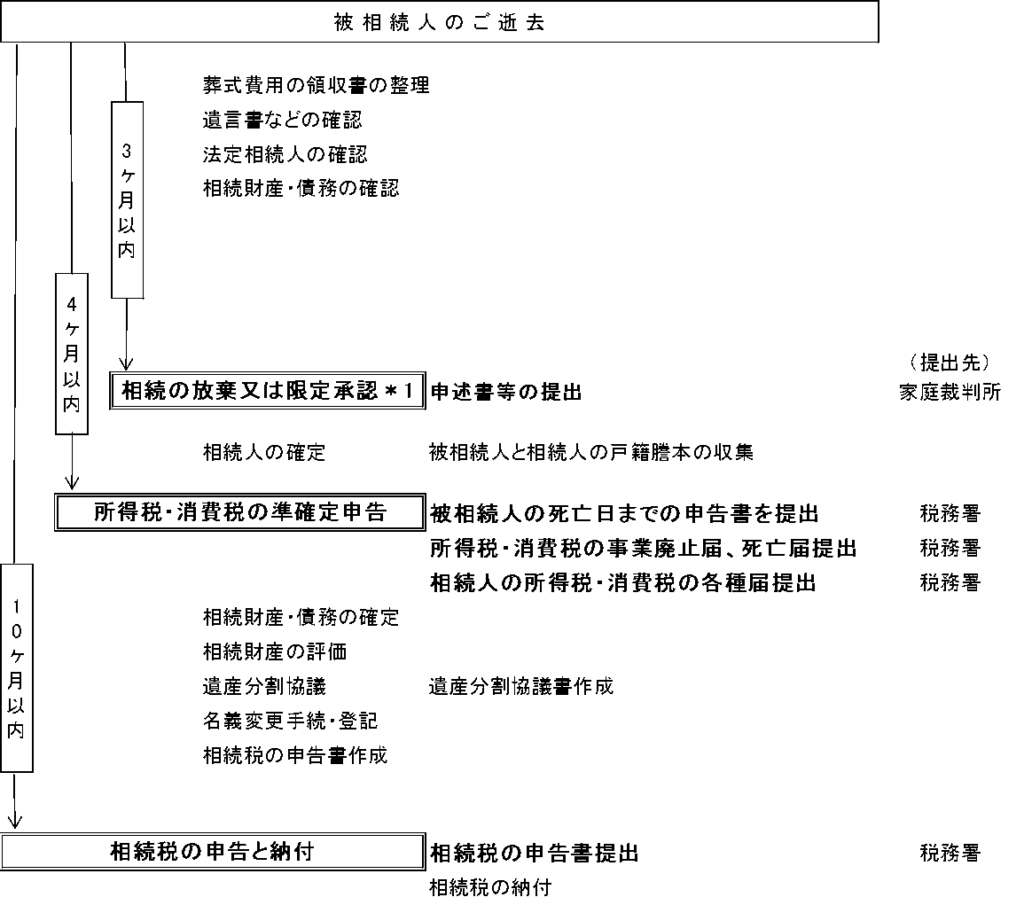

よくある相続事案では、以下の期限があります。

【7日以内 に行うこと】 死亡届の提出 【全員必須】

被相続人の亡くなった日(亡くなったことを知った日)から7日以内に死亡届を死亡地・本籍地・届出人の住所地のいずれかの市区町村へ提出する必要があります。

【3ヶ月以内 に行うこと】 相続の放棄 【遺産を相続をしたくない人】

相続の放棄をするには、自己のために相続の開始があったことを知ったときから3ヶ月以内に陳述書 等を家庭裁判所へ提出する必要があります。

相続の放棄とは、財産も借金も一切相続しないという方法であり、一般的に亡くなった方に多くの借金が残っている場合に行う手続きです。

これらの手続きをしない場合には財産も借金もすべて引き継ぐことになりますので、相続したくない場合や財産より借金のほうが多いと思われる場合には期限までに相続放棄の手続きを選択してください。

ただし、遺産分割協議で一部の相続人だけが財産を取得しない等のケースは、相続の放棄は選択する必要がありません。(妻がすべての財産を取得、子は財産を取得しない場合など)

【4ヶ月以内 に行うこと】 所得税・消費税の準確定申告 【事業者・還付金を受け取れる人】

相続の開始があったことを知った日の翌日から4ヶ月以内に被相続人の所在地の所轄税務署へ申告書の提出と納税をする必要があります。

個人事業主や収入がある方、医療費控除や寄付金控除などによる還付金を受け取る方 等の確定申告をする必要があった方は、相続人による準確定申告が必要となります。

また亡くなった方が事業者であった場合には事業廃止届や死亡届、相続人が事業を承継した場合には開業届、青色申告の承認届、消費税の選択届 等も必要になる場合があります。

【10ヶ月以内 に行うこと】相続税の申告と納付 【相続税の申告義務がある人】

相続税の申告と納付は、被相続人が死亡したことを知った日の翌日から10ヶ月以内に被相続人の住所地を所轄する税務署へ申告書の提出と納付をする必要があります。

ただし、相続財産の合計額が遺産に係る基礎控除額を下回る場合には申告を行う義務はありません。

一方で、配偶者の税額軽減・小規模宅地等の特例 等により相続税が発生しない場合には申告義務があるのでご注意ください。

相続財産の合計額の算定は専門知識が必要で、相続財産にならないと思っていた財産が相続財産に当てはまったり、評価額が想像していたよりも高かったなどのケースも多くありますので、相続税の申告義務があるかどうかの判定はできる限り相続税に強い税理士にご依頼ください。